Pentru Facturare si Gestiune recomandam SmartBill. Incerci GRATUIT!

PFA in sistem real

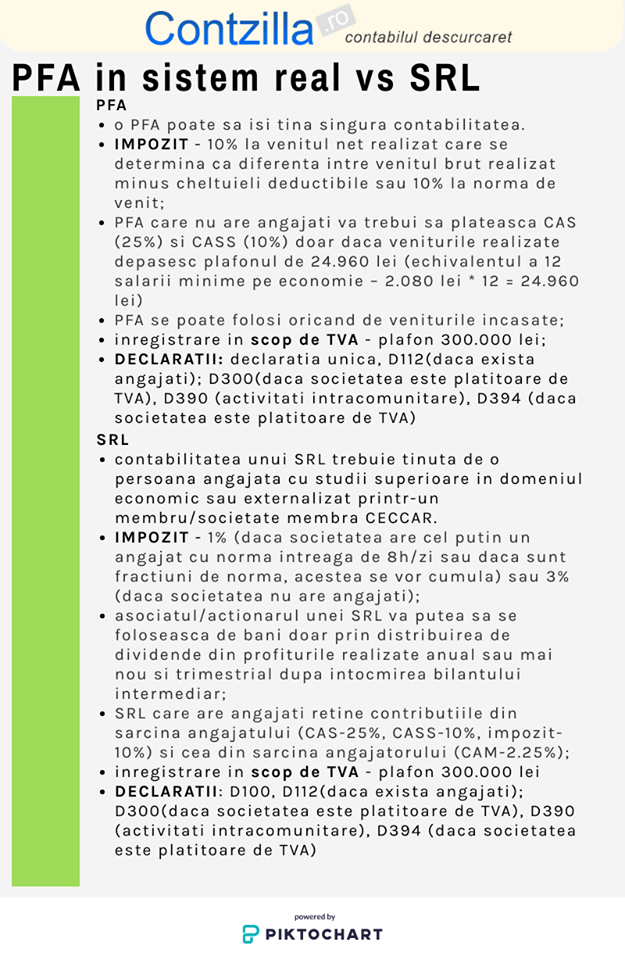

- o PFA poate sa isi tina singura contabilitatea.

- IMPOZIT – 10% la venitul net realizat care se determina ca diferenta intre venitul brut realizat minus cheltuieli deductibile sau 10% la norma de venit;

- PFA care nu are angajati va trebui sa plateasca CAS (25%) si CASS (10%) doar daca veniturile realizate depasesc plafonul de 24.960 lei (echivalentul a 12 salarii minime pe economie – 2.080 lei * 12 = 24.960 lei)

- PFA se poate folosi oricand de veniturile incasate;

- inregistrare in scop de TVA – plafon 300.000 lei;

- DECLARATII: declaratia unica, D112(daca exista angajati); D300(daca societatea este platitoare de TVA), D390 (activitati intracomunitare), D394 (daca societatea este platitoare de TVA)

SRL

- contabilitatea unui SRL trebuie tinuta de o persoana angajata cu studii superioare in domeniul economic sau externalizat printr-un membru/societate membra CECCAR.

- IMPOZIT – 1% (daca societatea are cel putin un angajat cu norma intreaga de 8h/zi sau daca sunt fractiuni de norma, acestea se vor cumula) sau 3% (daca societatea nu are angajati);

- asociatul/actionarul unei SRL va putea sa se foloseasca de bani doar prin distribuirea de dividende din profiturile realizate anual sau mai nou si trimestrial dupa intocmirea bilantului intermediar;

- SRL care are angajati retine contributiile din sarcina angajatului (CAS-25%, CASS-10%, impozit-10%) si cea din sarcina angajatorului (CAM-2.25%);

- inregistrare in scop de TVA – plafon 300.000 lei

- DECLARATII: D100, D112(daca exista angajati); D300(daca societatea este platitoare de TVA), D390 (activitati intracomunitare), D394 (daca societatea este platitoare de TVA)