Pentru Facturare si Gestiune recomandam SmartBill. Incerci GRATUIT!

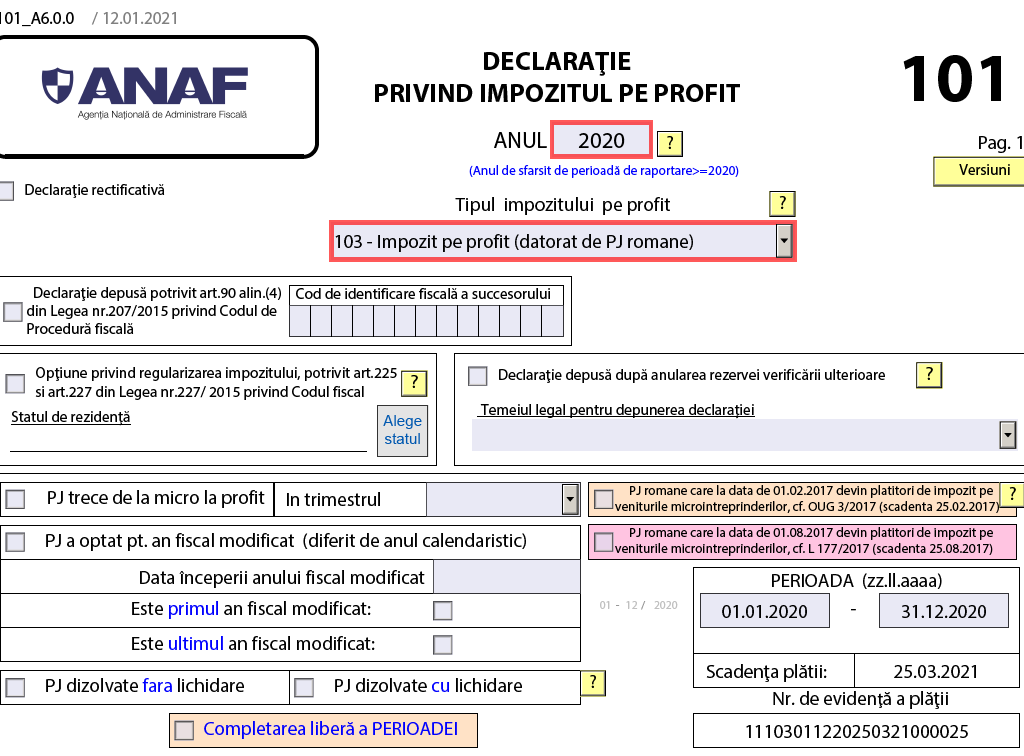

In MOF 1246 din 17 decembrie 2020 s-a publicat O 4.072 privind modificarea O 3.386 /2016 pentru aprobarea modelului și conținutului formularelor 101 “Declarație privind impozitul pe profit” și 120 “Decont privind accizele”.

Instructiunile de completare actualizate ale acestui nou formular, valabil pentru anul 2020 sunt :

1. Perioada de raportare

În rubrica «Anul» se înscrie cu cifre arabe anul calendaristic pentru care se completează declarația (de exemplu: 2018).

Persoanele care intră sub incidența prevederilor art. 225 sau 227, după caz, din Legea nr. 227/2015, cu modificările și completările ulterioare, completează anul în care au fost realizate veniturile pentru care se solicită regularizarea impozitului reținut.

Contribuabilii care intră sub incidența prevederilor art. 16 alin. (5), alin. (5^1) și alin. (5^2) din Legea nr. 227/2015, cu modificările și completările ulterioare, completează anul în care s-a încheiat anul fiscal modificat.

Contribuabilii care intră sub incidența prevederilor art. 16 alin. (6) din Legea nr. 227/2015, cu modificările și completările ulterioare, completează anul închiderii procedurii de lichidare.

Rubricile privind «Perioada» se completează astfel:

– perioada cuprinsă între data de întâi a primei luni din trimestrul în care contribuabilii plătitori de impozit pe veniturile microîntreprinderilor, în cursul anului, realizează venituri mai mari de 1.000.000 euro, iar începând cu trimestrul respectiv devin plătitori de impozit pe profit și sfârșitul anului de raportare (de exemplu: 1 iulie 18 – 31 decembrie 18). Microîntreprinderile care au subscris un capital social de cel puțin 45.000 lei și au cel puțin 2 salariați și care optează să aplice prevederile titlului II din Codul fiscal completează perioada din anul fiscal pentru care datorează impozit pe profit;

– perioada reprezentând anul fiscal modificat, în cazul contribuabililor care intră sub incidența prevederilor art. 16 alin. (5), alin. (5^1) și alin. (5^2) din Legea nr. 227/2015, cu modificările și completările ulterioare;

– perioada cuprinsă între prima zi a anului fiscal următor celui în care a fost deschisă procedura lichidării și data închiderii procedurii de lichidare, în cazul contribuabililor care intră sub incidența prevederilor art. 16 alin. (6) din Legea nr. 227/2015, cu modificările și completările ulterioare.

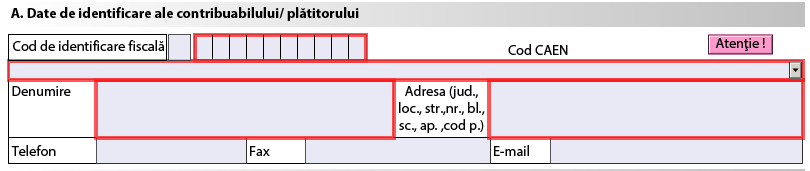

2. Secțiunea A “Date de identificare a contribuabilului/ plătitorului”

În caseta “Cod de identificare fiscală” se completează codul de identificare fiscală atribuit conform legii, înscriindu-se cifrele cu aliniere la dreapta.

În situația îndeplinirii de către succesorii persoanelor/entităților care și-au încetat existența a obligațiilor fiscale aferente perioadei în care persoana/entitatea a avut calitatea de subiect de drept fiscal, se bifează rubrica «Declarație depusă potrivit art. 90 alin. (4) din Legea nr. 207/2015 privind Codul de procedură fiscală» și se completează codul de identificare fiscală a succesorului în rubrica din formular prevăzută în acest scop. La rubrica «Cod de identificare fiscală» se înscrie codul de identificare fiscală a entității care și-a încetat existența.

În prima căsuță se înscrie prefixul RO, în cazul în care contribuabilul/plătitorul este înregistrat în scopuri de taxă pe valoarea adăugată.

În rubrica “Denumire” se înscrie denumirea contribuabilului/ plătitorului.

Rubricile privind adresa se completează cu datele privind adresa domiciliului fiscal al contribuabilului/plătitorului.

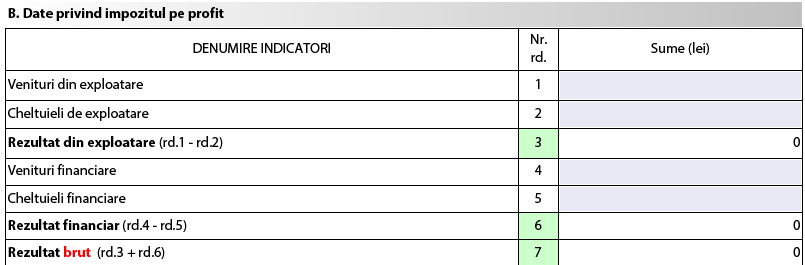

3. Secțiunea B “Date privind impozitul pe profit”

Rândurile 1-7 se completează cu datele corespunzătoare, înregistrate în evidența contabilă a contribuabililor. La rândul 2 “Cheltuieli de exploatare” se înscrie și cheltuiala cu impozitul pe profit.

În cazul în care se înregistrează un rezultat negativ (pierdere), acesta se va înregistra cu semnul “-” (minus)

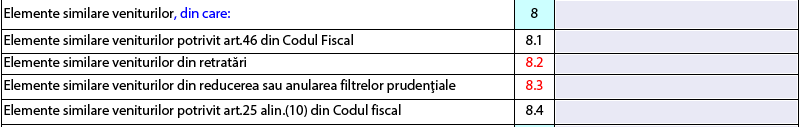

Rândul 8 se completează cu sumele reprezentând:

a) diferențele favorabile de curs valutar, rezultate în urma evaluării creanțelor și datoriilor în valută, înregistrate în evidența contabilă în rezultatul reportat, ca urmare a retratării sau transpunerii, potrivit reglementărilor contabile aplicabile;

b) rezervele care au fost deductibile la determinarea profitului impozabil, devenite impozabile în conformitate cu prevederile art. 26 alin. (5), (6), (7), (8) și (9) din Legea nr. 227/2015, cu modificările și completările ulterioare;

c) modificarea valorii juste a investițiilor imobiliare, ca urmare a evaluării ulterioare utilizând modelul bazat pe valoarea justă de către contribuabilii care aplică reglementările contabile conforme cu Standardele internaționale de raportare financiară, care devin impozabile concomitent cu deducerea amortizării fiscale, respectiv la momentul scăderii din gestiune a acestor investiții imobiliare, după caz, potrivit art. 23 lit. f) din Legea nr. 227/2015, cu modificările și completările ulterioare;

d) câștigurile legate de vânzarea sau anularea titlurilor de participare proprii dobândite/răscumpărate;

e) alte elemente similare veniturilor, potrivit titlului II din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 8.1 se completează de contribuabilii care aplică reglementările contabile conforme cu Standardele internaționale de raportare financiară cu sumele înregistrate în soldul creditor al contului “Rezultatul reportat din provizioane specifice”, potrivit art. 46 din Legea nr. 227/2015, cu modificările și completările ulterioare, reprezentând rezervele devenite impozabile în conformitate cu art. 26 alin. (5) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 8.2 se completează de contribuabilii care aplică reglementările contabile conforme cu Standardele internaționale de raportare financiară cu sumele înregistrate în rezultatul reportat provenit din retratări, care se impozitează potrivit art. 21 din Legea nr. 227/2015, cu modificările și completările ulterioare, altele decât cele înregistrate la rândul 8.1.

Rândul 8.3 se completează de contribuabilii care aplică reglementările contabile conforme cu Standardele internaționale de raportare financiară cu sumele reprezentând reducerea sau anularea filtrelor prudențiale care au fost deductibile la determinarea profitului impozabil, în conformitate cu prevederile art. 26 alin. (1) lit. e) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 8.4 – se completează cu sumele care reprezintă elemente similare veniturilor potrivit art. 25 alin. (10) din Legea nr. 227/2015, cu modificările și completările ulterioare.

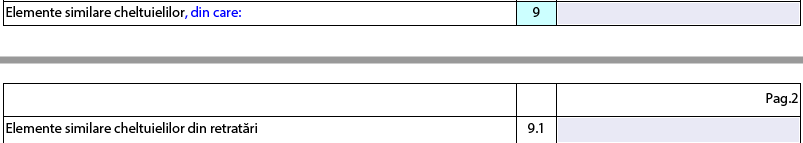

Rândul 9 se completează cu sumele reprezentând:

a) diferențele nefavorabile de curs valutar, rezultate în urma evaluării creanțelor și datoriilor în valută, înregistrate în evidența contabilă în rezultatul reportat, ca urmare a retratării sau transpunerii, potrivit reglementărilor contabile aplicabile;

b) valoarea neamortizată a cheltuielilor de dezvoltare care a fost înregistrată în rezultatul reportat. În acest caz, această valoare este deductibilă fiscal pe perioada rămasă de amortizat a acestor imobilizări, respectiv durata inițială stabilită conform legii, mai puțin perioada pentru care s-a calculat amortizarea;

c) pierderea înregistrată la data vânzării titlurilor de participare proprii reprezentând diferența dintre prețul de vânzare al titlurilor de participare proprii și valoarea lor de dobândire/răscumpărare;

d) sumele care se deduc la calculul rezultatului fiscal potrivit art. 25 alin. (4) lit. q) din Legea nr. 227/2015, cu modificările și completările ulterioare;

e) sumele transferate din contul 233 “Imobilizări necorporale în curs de execuție” în creditul contului 1176 “Rezultatul reportat provenit din trecerea la aplicarea reglementărilor contabile conforme cu directivele europene”, potrivit reglementărilor contabile aplicabile, care reprezintă elemente similare cheltuielilor, potrivit pct. 5 alin. (3) lit. e) din titlul II din Hotărârea Guvernului nr. 1/2016 pentru aprobarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare.

f) alte elemente similare cheltuielilor, potrivit titlului II din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 9.1 se completează de contribuabilii care aplică reglementările contabile conforme cu Standardele internaționale de raportare financiară cu sumele înregistrate în rezultatul reportat provenit din retratări, care se deduc la calculul profitului impozabil potrivit art. 21 din Legea nr. 227/2015, cu modificările și completările ulterioare.

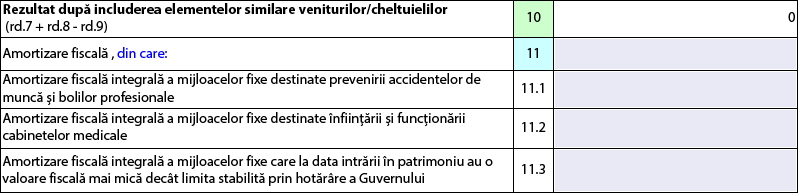

Rândul 11 se completează cu suma reprezentând amortizarea fiscală determinată conform prevederilor art. 28 din Legea nr. 227/2015, cu modificările și completările ulterioare, precum și amortizarea fiscală determinată potrivit art. 20 alin. (1) lit. b) din același act normativ. Acest rând se completează și cu sumele reprezentând valoarea fiscală rămasă neamortizată, potrivit art. 28 alin. (17) din Codul fiscal, în cazul scăderii din gestiune a mijloacelor fixe.

Rândul 11.1 se completează cu valoarea mijloacelor fixe destinate prevenirii accidentelor de muncă și bolilor profesionale, care se deduce integral la calculul rezultatului fiscal, potrivit prevederilor art. 28 alin. (20) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 11.2 se completează cu valoarea mijloacelor fixe destinate înființării și funcționării cabinetelor medicale care se deduce integral la calculul rezultatului fiscal, potrivit prevederilor art. 28 alin. (20) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 11.3 se completează cu valoarea mijloacelor fixe care la data intrării în patrimoniu au o valoare fiscală mai mică decât limita stabilită prin hotărâre a Guvernului, care se deduce integral la calculul rezultatului fiscal, potrivit prevederilor art. 28 din Legea nr. 227/2015, cu modificările și completările ulterioare.

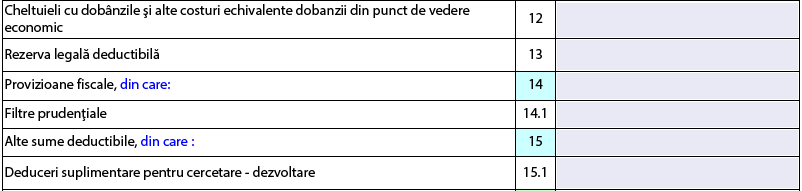

Rândul 12 – se completează cu suma reprezentând cheltuielile cu dobânzile și alte costuri echivalente dobânzii din punct de vedere economic, reportate potrivit art. 40^2 din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare. Aceste sume vor fi preluate de la rândul «Cheltuieli cu dobânzile și alte costuri echivalente dobânzii din punct de vedere economic reportate pentru perioada următoare» din «Declarația privind impozitul pe profit» depusă pentru anul anterior. De asemenea, în cadrul acestui rând se înscriu și sumele reprezentând cheltuielile cu dobânzile și diferențele de curs valutar, care sunt reportate din anii fiscali anteriori, conform prevederilor art. 27 alin. (5), în vigoare până la data de 31 decembrie 2017, din Legea nr. 227/2015, cu modificările și completările ulterioare. Aceste sume vor fi preluate de la rândul «Cheltuieli cu dobânzile și diferențele de curs valutar reportate pentru perioada următoare» din «Declarația privind impozitul pe profit» depusă pentru anii anteriori.

Rândul 13 se completează cu valoarea reprezentând constituirea sau creșterea netă a rezervei legale în perioada de raportare, în conformitate cu prevederile art. 26 alin. (1) lit. a) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 14 – se înscriu din punct de vedere fiscal provizioanele constituite potrivit art. 26 din Legea nr. 227/2015, cu modificările și completările ulterioare, altele decât cele care sunt înregistrate pe cheltuieli de exploatare la rândul 2 din formular.

Rândul 14.1 se completează cu sumele reprezentând filtrele prudențiale care sunt deductibile la calculul rezultatului fiscal, în conformitate cu prevederile art. 26 alin. (1) lit. e) din Codul fiscal.

Rândul 15 se completează cu valoarea altor deduceri la calculul profitului impozabil, conform dispozițiilor Legii nr. 227/2015, cu modificările și completările ulterioare.

Rândul 15.1 se completează cu suma reprezentând deducerea suplimentară la calculul rezultatului fiscal a cheltuielilor eligibile pentru activitățile de cercetare-dezvoltare, în conformitate cu prevederile art. 20 din Legea nr. 227/2015, cu modificările și completările ulterioare.

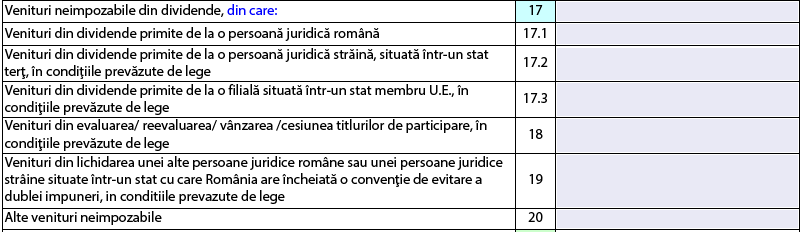

Rândul 17.1 se completează cu veniturile reprezentând dividende primite de la o persoană juridică română, în conformitate cu prevederile art. 23 lit. a) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 17.2 se completează cu veniturile din dividende primite de la o persoană juridică străină situată într-un stat terț, astfel cum acesta este definit la art. 24 alin. (5) lit. c) din Legea nr. 227/2015, cu modificările și completările ulterioare, cu care România are încheiată o convenție de evitare a dublei impuneri, dacă persoana juridică română care primește dividendele deține, la data înregistrării acestora potrivit reglementărilor contabile, pe o perioadă neîntreruptă de 1 an, minimum 10% din capitalul social al persoanei juridice care distribuie dividende, potrivit art. 23 lit. b) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 17.3 se completează cu veniturile din dividende primite de la o filială situată într-un stat membru UE, în condițiile prevăzute la art. 24 din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 18 se completează cu veniturile financiare reprezentând veniturile din evaluarea/reevaluarea/vânzarea/ cesionarea titlurilor de participare deținute la o persoană juridică română sau la o persoană juridică străină situată într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri, dacă la data evaluării/reevaluării/ vânzării/cesionării inclusiv contribuabilul deține pe o perioadă neîntreruptă de un an minimum 10% din capitalul social al persoanei juridice la care are titlurile de participare, potrivit art. 23 lit. i) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 19 se completează cu sumele reprezentând veniturile din lichidarea unei alte persoane juridice române sau unei persoane juridice străine situate într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri, dacă la data începerii operațiunii de lichidare, potrivit legii, contribuabilul deține pe o perioadă neîntreruptă de 1 an minimum 10% din capitalul social al persoanei juridice supuse operațiunii de lichidare, potrivit art. 23 lit. j) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 20 se completează cu valorile corespunzătoare veniturilor neimpozabile, altele decât cele înregistrate la rândurile 17-19, prevăzute la art. 15 și 23 din Legea nr. 227/2015, cu modificările și completările ulterioare.

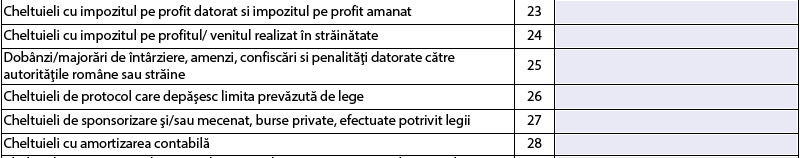

Rândul 23 se completează cu sumele reprezentând cheltuielile cu impozitul pe profit datorat, precum și cheltuielile cu impozitul pe profit amânat înregistrate de către contribuabilii care aplică reglementările contabile conforme cu Standardele internaționale de raportare financiară.

Rândul 24 se completează cu cheltuielile cu impozitul pe profitul/venitul realizat în străinătate, reflectate drept cheltuială în evidența contabilă.

Rândul 25 – se înscriu valorile reprezentând cheltuielile reglementate de art. 25 alin. (4) lit. b) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 26 – se înscrie valoarea cheltuielilor de protocol care depășește limita prevăzută la art. 25 alin. (3) lit. a) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 27 – se înscrie valoarea cheltuielilor de sponsorizare și/sau mecenat și cu bursele private, efectuate potrivit legii și înregistrate în contabilitate.

Rândul 28 – se înscrie valoarea cheltuielilor cu amortizarea înregistrată în contabilitate. Acest rând se completează și cu sumele reprezentând valoarea contabilă rămasă neamortizată, în cazul scăderii din gestiune a mijloacelor fixe.

Rândul 29 – se înscriu sumele înregistrate drept cheltuieli în contabilitate, angajate pentru constituirea sau majorarea provizioanelor/ajustărilor pentru depreciere și a rezervelor, peste limitele ori în alte condiții decât cele prevăzute la art. 26 din Legea nr. 227/2015, cu modificările și completările ulterioare.

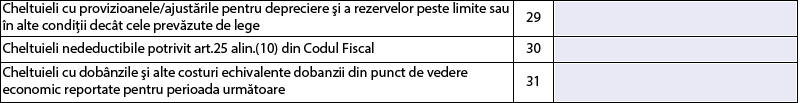

Rândul 30 – se completează cu suma care reprezintă pierderea netă nedeductibilă potrivit art. 25 alin. (10) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 31 – reprezintă valoarea cheltuielilor cu dobânzile și alte costuri echivalente dobânzii din punct de vedere economic, nedeductibile fiscal pentru anul fiscal curent, dar care sunt reportate pentru perioada următoare, potrivit prevederilor art. 40^2 din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare. Aceste sume reprezintă cheltuielile cu dobânzile și alte costuri echivalente dobânzii din punct de vedere economic înregistrate în anul curent însumate cu cheltuielile cu dobânzile și alte costuri echivalente dobânzii din punct de vedere economic reportate din anul precedent (inclusiv cele reportate potrivit art. 27, în vigoare până la data de 31 decembrie 2017, din Codul fiscal), care depășesc limitele prevăzute la art. 40^2 din Codul fiscal.

Rândul 32 se completează cu valoarea cheltuielilor aferente veniturilor neimpozabile, în conformitate cu prevederile art. 25 alin. (4) lit. e) din Legea nr. 227/2015, cu modificările și completările ulterioare. Acest rând se completează și cu sumele reprezentând cheltuielile aferente veniturilor neimpozabile prevăzute la art. 15 din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 33 se completează cu sumele reprezentând alte cheltuieli nedeductibile, cum sunt:

– depășirile limitelor admisibile, stabilite prin dispozițiile art. 25 alin. (3) din Legea nr. 227/2015, cu modificările și completările ulterioare, cu excepția celor menționate la lit. a), g), h) și i);

– cheltuielile prevăzute la art. 25 alin. (4) din Legea nr. 227/2015, cu modificările și completările ulterioare, cu excepția celor menționate la lit. a), b), e) și i);

– alte cheltuieli care nu sunt efectuate în scopul desfășurării activității economice.

Rândul 34 – se înscriu sumele asimilate cheltuielilor nedeductibile în conformitate cu prevederile art. II alin. (1) și (2) din Legea nr. 153/2020 pentru modificarea și completarea Legii nr. 227/2015 privind Codul fiscal, precum și pentru completarea Legii nr. 170/2016 privind impozitul specific unor activități.

Rândul 37 – se completează cu sumele reprezentând pierderile înregistrate în perioada curentă, de reportat pentru perioada următoare, conform prevederilor art. 40 din Legea nr. 227/2015, cu modificările și completările ulterioare.

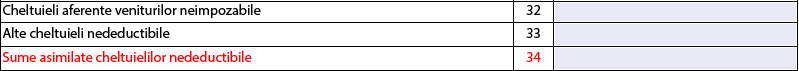

Rândul 38 – se completează de persoana juridică cedentă cu valoarea pierderii fiscale înregistrate în perioada curentă, transferată persoanei juridice beneficiare, și care nu se recuperează de persoana juridică cedentă, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 39 – se completează de persoana juridică beneficiară cu valoarea pierderilor fiscale înregistrate de contribuabilul cedent în perioada din anul curent cuprinsă între 1 ianuarie și data la care operațiunea respectivă produce efecte și transferată de persoana juridică cedentă persoanei juridice beneficiare, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 40 – se completează cu valoarea pierderilor fiscale de recuperat din perioadele anterioare, atât din activitățile din România, cât și din surse externe. Nu se includ la acest rând pierderile fiscale din anii anteriori, reglementate de art. 40 din Legea nr. 227/2015, cu modificările și completările ulterioare, nerecuperabile din profitul impozabil al anului de raportare.

Acest rând se completează în cazul operațiunilor de reorganizare și cu următoarele valori:

– persoana juridică beneficiară înscrie și valoarea pierderilor fiscale nerecuperate din anii precedenți de contribuabilul cedent și transmise de acesta, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificările și completările ulterioare;

– persoana juridică cedentă înscrie partea din pierderea fiscală de recuperat din anii precedenți pe care continuă să o recupereze, recalculată proporțional cu activele menținute, potrivit art. 31 alin. (2) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 42.1 – se înscrie suma rezultată din aplicarea cotei de 16% asupra profitului impozabil care se impune cu această cotă.

Rândul 42.2 – se completează cu suma reprezentând impozitul de 5% aplicat asupra veniturilor din activități de natura barurilor de noapte, cluburilor de noapte, discotecilor sau cazinourilor, în condițiile reglementate de art. 18 din Legea nr. 227/2015, cu modificările și completările ulterioare.

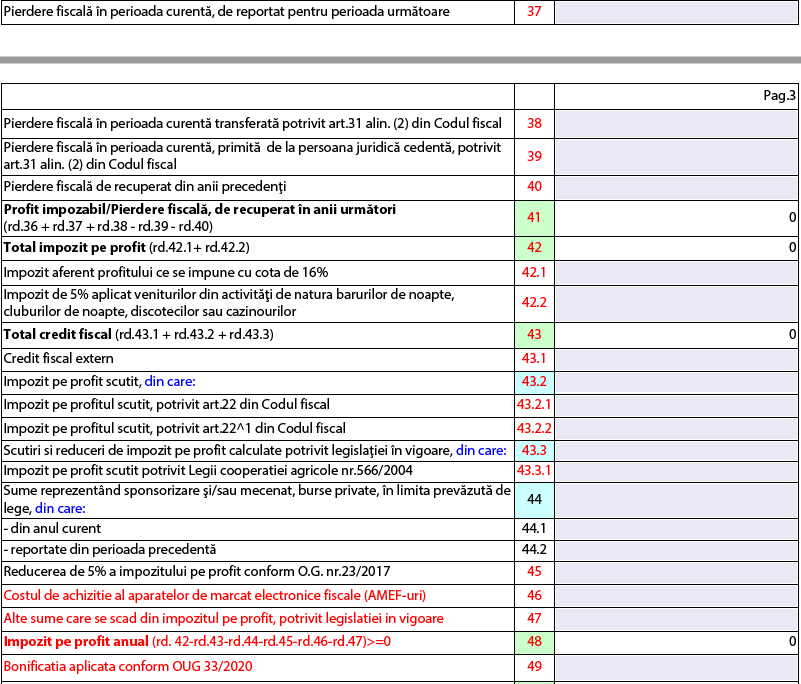

Rândul 43.1 – impozitul plătit unui stat străin este dedus dacă se aplică prevederile convenției de evitare a dublei impuneri încheiate între România și statul străin și dacă persoana juridică română prezintă documentația corespunzătoare, conform prevederilor legale, din care să rezulte faptul că impozitul a fost plătit statului străin.

Rândul se completează cu valoarea cea mai mică dintre următoarele două valori, pe fiecare stat din care se obțin venituri prin intermediul unui sediu permanent sau venituri supuse impozitului cu reținere la sursă, venituri impuse atât în România, cât și în statul străin, respectiv:

1. suma impozitelor plătite direct sau indirect prin reținere la sursă și virate de o altă persoană către acel stat străin, pentru profiturile sediilor permanente din acel stat sau pentru alte venituri provenite din acel stat, confirmate de documentele ce atestă plata acestora;

2. suma egală cu impozitul pe profit calculat prin aplicarea cotei prevăzute la art. 17 din Legea nr. 227/2015, cu modificările și completările ulterioare, la:

– profiturile impozabile obținute de sediile permanente din acel stat străin, profituri calculate în conformitate cu prevederile titlului II din Legea nr. 227/2015, cu modificările și completările ulterioare;

– celelalte venituri obținute în acel stat străin.

Dacă o persoană juridică străină rezidentă într-un stat membru al Uniunii Europene sau într-un stat din Spațiul Economic European își desfășoară activitatea în România printr-un sediu permanent și acel sediu permanent obține venituri dintr-un alt stat membru al Uniunii Europene ori dintr-un alt stat din Spațiul Economic European, iar acele venituri sunt impozitate atât în România, cât și în statul unde au fost obținute veniturile, atunci impozitul plătit în statul de unde au fost obținute veniturile, fie direct, fie indirect prin reținerea și virarea de o altă persoană, se deduce din impozitul pe profit ce se determină potrivit prevederilor titlului II din Legea nr. 227/2015, cu modificările și completările ulterioare, în condițiile prevăzute la art. 39 alin. (4) și (5) din același act normativ.

Suma care se înscrie la acest rând este mai mică sau cel mult egală cu suma înscrisă la rd. 42.

Rândul 43.2 – suma care se înscrie la acest rând este mai mică sau cel mult egală cu diferența dintre suma înscrisă la rd. 42 și suma înscrisă la rd. 43.1.

Rândul 43.2.1 – se înscrie suma reprezentând scutirea de la plată a impozitului pe profitul reinvestit, în conformitate cu prevederile art. 22 din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 43.2.2 – se înscrie suma reprezentând scutirea de impozit pe profit, în conformitate cu prevederile art. 22^1 din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 43.3 – se înscriu sumele reprezentând scutiri și reduceri ale impozitului pe profit, calculate potrivit legislației în vigoare, exclusiv deducerea privind sponsorizarea și/sau mecenatul și bursele private, efectuate potrivit legii. Suma care se înscrie la acest rând este mai mică sau cel mult egală cu suma înscrisă la rd. 42 din care se scade suma înscrisă la rd. 43.1 și suma înscrisă la rd. 43.2.

Rândul 43.3.1 – se înscrie suma reprezentând scutirea de impozit pe profit, în conformitate cu prevederile Legii cooperației agricole nr. 566/2004, cu modificările și completările ulterioare.

Rândul 44. – suma care se înscrie la acest rând este mai mică sau cel mult egală cu suma rezultată din aplicarea procentului de 20% la diferența dintre suma înscrisă la rd. 42 și suma înscrisă la rd. 43.

Rândul 44.1 – se înscriu sumele reprezentând cheltuielile cu sponsorizarea și/sau mecenatul, precum și cheltuielile privind bursele private, acordate potrivit legii, în limitele și în condițiile prevăzute la art. 25 alin. (4) lit. i) din Legea nr. 227/2015, cu modificările și completările ulterioare, din anul curent.

Rândul 44.2 – se înscriu sumele reprezentând cheltuielile cu sponsorizarea și/sau mecenatul, precum și cheltuielile privind bursele private, reportate din perioada precedentă, în limitele și în condițiile prevăzute la art. 25 alin. (4) lit. i) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Rândul 45 – se înscrie suma reprezentând reducerea de 5% a impozitului pe profit, calculată conform Ordonanței Guvernului nr. 23/2017 privind plata defalcată a TVA. Suma care se înscrie la acest rând este mai mică sau cel mult egală cu suma înscrisă la rd. 42, din care se scade suma înscrisă la rd. 43 și suma înscrisă la rd. 44.

Rândul 46 – se înscrie suma reprezentând costul de achiziție al aparatelor de marcat electronice fiscale, în conformitate cu Legea nr. 153/2020 pentru modificarea și completarea Legii nr. 227/2015 privind Codul fiscal, precum și pentru completarea Legii nr. 170/2016 privind impozitul specific unor activități. Suma care se înscrie la acest rând este mai mică sau cel mult egală cu suma înscrisă la rd. 42, din care se scade suma înscrisă la rd. 43, suma înscrisă la rd. 44 și suma înscrisă la rd. 45.

Rândul 47 – se înscriu sumele care, potrivit legii, se scad din impozitul pe profit, cum ar fi cheltuielile privind funcționarea unităților de educație timpurie aflate în administrarea contribuabilului sau sumele achitate de contribuabil pentru plasarea copiilor angajaților în unități de educație timpurie aflate în unități care oferă servicii de educație timpurie, conform legislației în vigoare, potrivit art. 25 alin. (4) lit. i^1) și lit. i^2) din Legea nr. 227/2015, cu modificările și completările ulterioare.

Suma care se înscrie la acest rând este mai mică sau cel mult egală cu suma înscrisă la rd. 42, din care se scade suma înscrisă la rd. 43, suma înscrisă la rd. 44, suma înscrisă la rd. 45 și suma înscrisă la rd. 46.

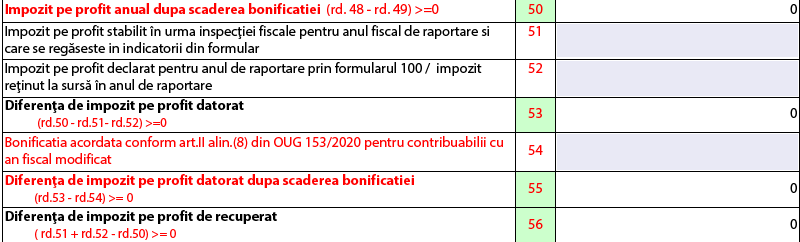

Rândul 49 – se înscrie suma reprezentând bonificația aplicată conform Ordonanței de urgență a Guvernului nr. 33/2020 privind unele măsuri fiscale și modificarea unor acte normative, aprobată cu completări prin Legea nr. 54/2020, cu modificările și completările ulterioare, declarată trimestrial prin formularul 100, la rândul «Bonificație». În cazul în care bonificația depășește valoarea impozitului pe profit aferent anului fiscal, determinat potrivit art. 1 alin. (7) din aceeași ordonanță de urgență, suma aferentă bonificației care se ia în calcul este la nivelul valorii impozitului respectiv. Bonificația care se înscrie în acest rând este mai mică sau cel mult egală cu suma înscrisă la rd. 48.ț

Rândul 51 – se înscrie suma reprezentând diferența de impozit pe profit stabilită de organele de inspecție fiscală pentru anul fiscal de raportare și care se regăsește în indicatorii din formular.

Rândul 52- se înscriu, pentru anul de raportare, după caz, sumele reprezentând impozit pe profit sau plăți anticipate în contul impozitului pe profit, declarate trimestrial prin formularul 100, la rândul «Suma de plată». În cazul persoanelor juridice rezidente într-un stat membru al Uniunii Europene sau al Spațiului Economic European, cu care este încheiat un instrument juridic în baza căruia să se realizeze schimbul de informații, respectiv rezidente într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri, care optează pentru regularizarea impozitului plătit în România, potrivit art. 225 sau 227, după caz, din Legea nr. 227/2015, cu modificările și completările ulterioare, se înscrie impozitul reținut la sursă de către plătitorul de venit, care constituie plată anticipată în contul impozitului pe profit.

Rândul 54 – se completează numai de către contribuabilii cu an fiscal modificat care aplică sistemul trimestrial de declarare și plată a impozitului pe profit, precum și de cei cu an fiscal modificat care intră sub incidența prevederilor art. 41 alin. (10) din Legea nr. 227/2015, cu modificările și completările ulterioare. Suma care se înscrie la acest rând se determină prin aplicarea procentului aferent bonificației prevăzute de Ordonanța de urgență a Guvernului nr. 33/2020, aprobată cu completări prin Legea nr. 54/2020, cu modificările și completările ulterioare, asupra diferenței de impozit pe profit datorată determinată la definitivarea impozitului pe profit anual (rd. 53), conform art. II alin. (8) din Ordonanța de urgență a Guvernului nr. 153/2020.

NOTĂ:

Persoanele juridice rezidente într-un stat membru al Uniunii Europene sau al Spațiului Economic European, cu care este încheiat un instrument juridic în baza căruia să se realizeze schimbul de informații, respectiv rezidente într-un stat cu care România are încheiată o convenție de evitare a dublei impuneri, care optează pentru regularizarea impozitului plătit în România, potrivit art. 225 sau 227, după caz, din Legea nr. 227/2015, cu modificările și completările ulterioare, completează în mod corespunzător rândurile secțiunii B “Date privind impozitul pe profit”.

4. Secțiunea C «Datele de identificare a împuternicitului»:

4.1. Se completează în cazul în care obligațiile de declarare se îndeplinesc de către un împuternicit, conform Legii nr. 207/2015, cu modificările și completările ulterioare.

4.2. În caseta «Cod de identificare fiscală» se înscrie codul de identificare fiscală al împuternicitului, înscriindu-se cifrele cu aliniere la dreapta.

4.3. În rubrica «Nume, prenume/Denumire» se înscriu, după caz, denumirea sau numele și prenumele împuternicitului.

4.4. Rubricile privind adresa se completează, după caz, cu datele privind adresa domiciliului fiscal al împuternicitului.