Lichiditatea curenta este un indicator des utilizat in testarea lichiditatii unei companii, care reflecta raportul dintre activele circulante disponibile (concretizate in stocuri, creante, investitii pe termen scurt, disponibilitati banesti) si datoriile curente.

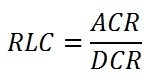

Formula de calcul:

unde ACR= active curente (stocurile, creantele, investitiile financiare pe termen scurt, casa si conturile la banci),

DCR= datorii curente (datorii pe termen scurt catre furnizori, salariati, banci si datorii fiscale)

Exemplificare:

La sfarsitul lunii aprilie, situatia entitatii economice se prezinta astfel:

Stocuri: 6.500 lei

Creante: 3.800 lei

Investitii financiare pe termen scurt: 3.000 lei

Casa si conturile la banci: 2.500 lei

Datorii curente: 9.000 lei

ACR= 6.500 lei+ 3.800 lei + 3.000 lei + 2.500 lei = 15.800

Astfel , RLC= (15.800 lei/9.000 lei)= 1,75

Practica sugereaza ca un nivel de 2:1 este potrivita pentru majoritatea afacerilor, deoarece aceasta proportie ar asigura acoperirea tuturor datoriilor curente prin activele circulante de cel putin o data. O lichiditate excesiv de mare inseamna stocuri supradimensionate, nivel al numerarului foarte ridicat ceea ce nu e tocmai bine pentru firma.

Potrivit exemplulu dat , 1,75 este un rezultat bun pentru entitatea in cauza.